不过,由于不少财务公司所在企业集团内有上市公司,部分上市公司在财务公司存在“存款多、贷款少”(高存低贷)的现象,财务公司因而受到来自外界的一些质疑。质疑声主要聚焦在上市公司是否通过财务公司向关联方“定向输血”,财务公司是否成为“资金黑洞”;上市公司将巨额存款存入财务公司而非外部银行,是否有违市场化原则,是否会损害中小股东权益等方面。对此,记者近日采访了中国财务公司协会,以及多家财务公司的有关负责人,就如何看待上市公司与财务公司之间的交易往来,财务公司如何筑牢风险防火墙等做出回应。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

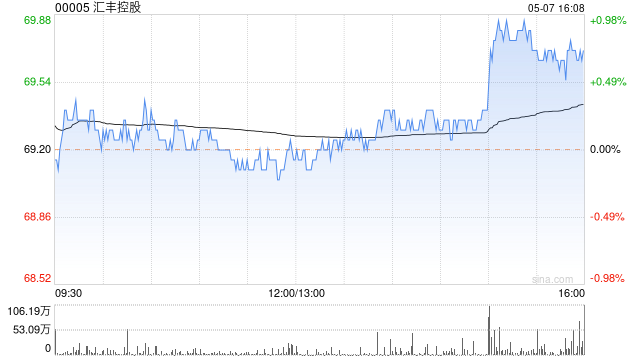

评级机构惠誉表示,汇丰控股(00005)公布组织架构简化,应能支援策略执行及成本效益。由2025年起,将设新的四大业务(即中国香港、英国、企业及机构理财(CIB)、国际财富管理及卓越理财(IWPB),同时亦分地域架构,分拆“东部”及“西部”市场,并重组及优化高层管理职位,以监督新架构。惠誉预期,重组不会导致汇丰控股的法律实体架构出现任何重大变动,因此不大可能对其“A+”╱“稳定”评级构成影响,而“A+”╱“稳定”评级是由集团稳健的国际专营权及强大的资本和流动资金缓冲所推动。

惠誉亦预期,新架构不会影响其附属公司的评级,首选的解决策略亦不大可能在简化计划下改变。

惠誉认为,重组符合汇丰的长远策略,即专注于核心市场(包括中国香港及英国),同时通过工商业务及国际创业板部门,发挥集团强大的国际联系能力。香港业务(隶属香港上海汇丰银行;‘AA-’/稳定)对汇丰控股至为重要,因为该业务为集团带来大部分收入及溢利,而简化后的业务应可维持其市场领导地位。英国业务(隶属汇丰英国银行;‘AA-’/稳定)亦是汇丰控股架构的关键,惠誉预期,汇丰控股将维持强大的英国本土零售、企业及商业专营权。

汇丰控股的专营权优势建基于其全球网络可为国际企业及个人提供产品,这仍是集团的主要竞争优势。

对于汇丰控股近年的转型,惠誉指已令集团退出盈利能力较低、国际联系较少的业务及客户关系,这主要是欧洲及美国的大规模零售银行业务,加拿大和阿根廷的业务,同时将这些业务资金重新调配至增长前景较佳,主要是亚洲的财富管理业务。最新变动可能导致汇丰控股进一步出售网络内的非策略性业务,尤其是不符合新勾划的集团架构的业务。然而,惠誉预期,这类出售的规模相对较小,不会严重影响惠誉对汇丰控股专营权实力的评估。汇丰控股的国际网络若出现任何重大变动,削弱其实力、多元化程度及联系性,评级将受到负面影响。

汇丰控股重组进一步详情明年公布2024年全年业绩时公布,10月29日则公布2024年第三季业绩。惠誉预期,汇丰控股将在强劲净利息收入及亚洲市场需求增长带动财富管理业务收入增加的支持下,录得稳健的盈利能力及资本指标。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 杠杆买股票